访问量:290 | 作者:南京薪算盘财务管理有限公司 | 2022-02-10 10:20:27

在房地产开发企业的收并购中,税收成本是左右收并购交易能否成功的关键因素。而在通过股权收购的交易中,收并购双方均会考虑在收并购环节和未来税收成本的影响。

收购方往往关注的是股权溢价无法记入收购项目的成本,对项目后续开发的增值税、土地增值税和企业所得税的影响,但是只要在被收购项目成本的基础上,测算出项目未来的税后利润再减去股权溢价部分,利润仍然能接受,则可以收购。

转让方往往关注转让环节的税负,但它不会像收购方一样,公司或项目转让利润达到一定金额就能接受,他更关注如何在转让环节产生更低的税负,使自己获取的利润更高。

下面阿牛哥就以一个的典型股权收并购案例为例,简单分析不同的收购方案下对转让方税收成本的影响。对于股本溢价对于受让方的税收成本影响,也欢迎各位留言跟阿牛哥一起讨论。

基本案情

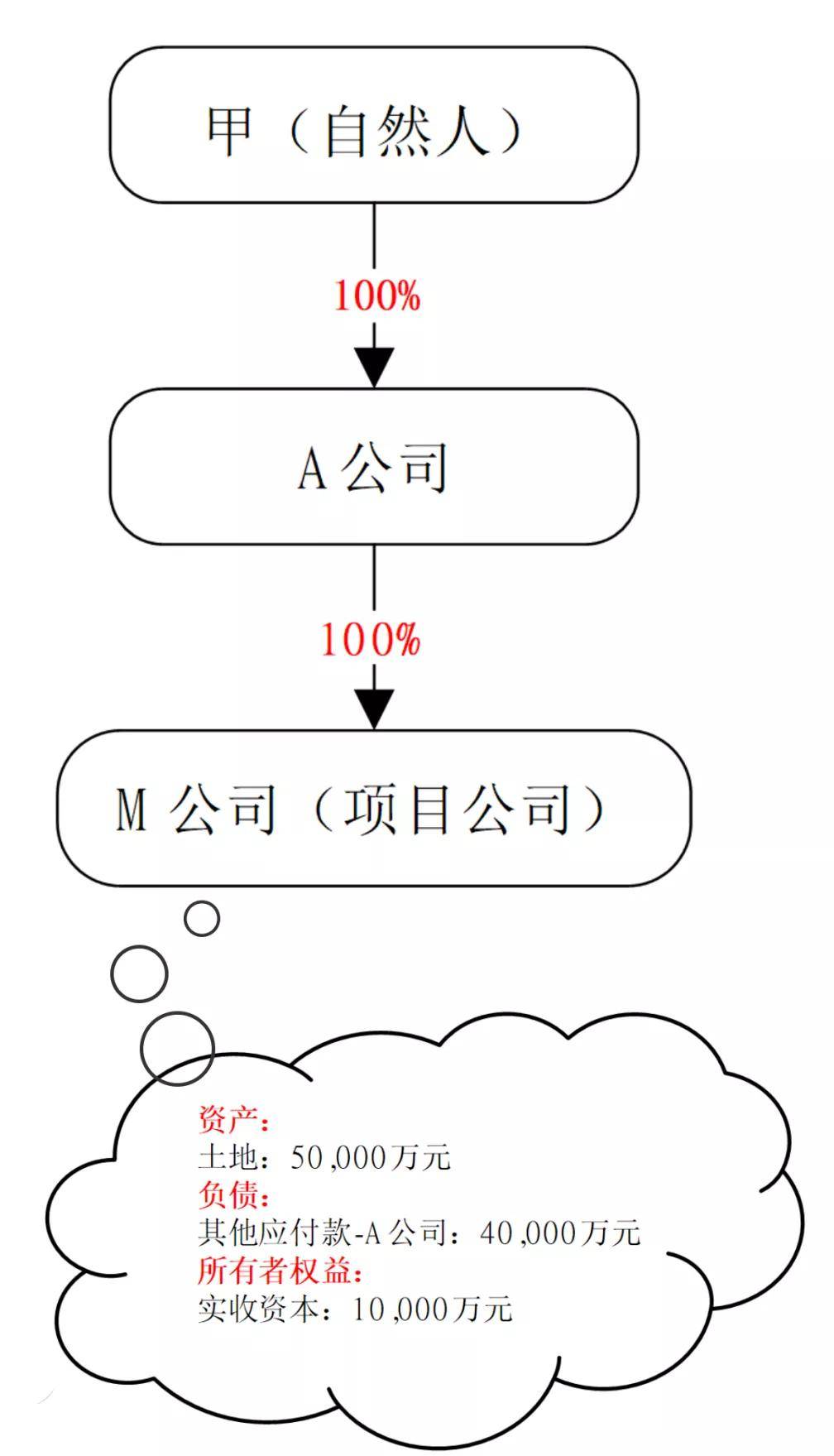

M公司是一家房地产开发公司,实收资本10,000万元,向100%控股股东A公司借款40,000万元,账面资产为土地,该宗地取得成本为50,000万元。不考虑M公司的其他资产、负债和所有者权益,也不考虑未来可弥补亏损。A公司的股权为自然人甲。

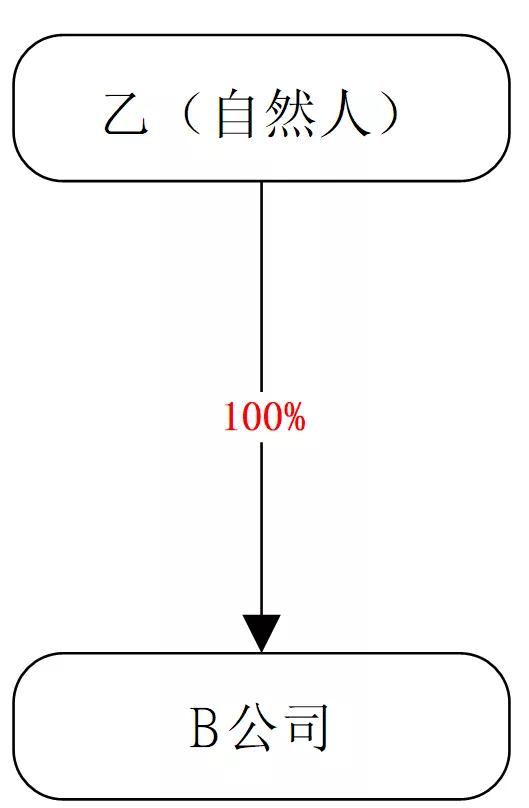

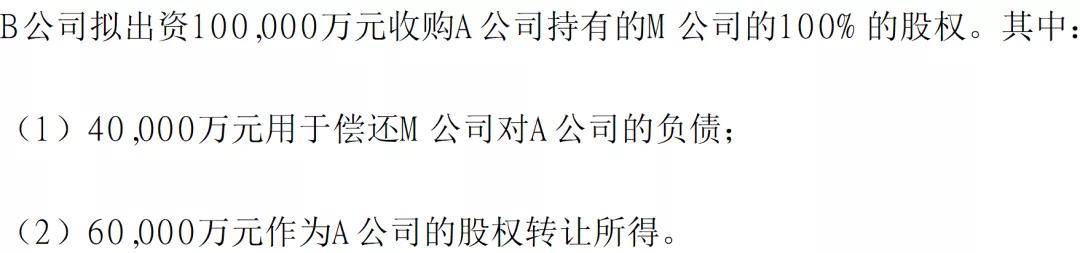

现B公司拟出资100,000万元收购A公司持有的M公司的100%的股权。其中:(1)40,000万元用于偿还M公司对A公司的负债;(2)60,000万元作为A公司的股权转让所得。B公司的股东为自然人乙。

公司注册

公司注册 免费商标

免费商标 法律咨询

法律咨询

在线下单

在线下单

上门服务

上门服务

服务掌控

服务掌控

多元产品

多元产品

价格优势

价格优势