访问量:273 | 作者:南京薪算盘财务管理有限公司 | 2022-01-04 02:07:17

案例:甲公司欠乙公司货款100元,2021年12月甲乙公司达成协议,乙公司豁免甲公司债务40元,其余60元甲公司一次性付清。

一、会计处理

(一)甲公司(债务人)

借:应付账款 100

贷:银行存款 60

投资收益 40

(二)乙公司(债权人)

借:银行存款 60

投资收益 40

贷:应收账款 100

二、税务处理

(一)一般性税务处理

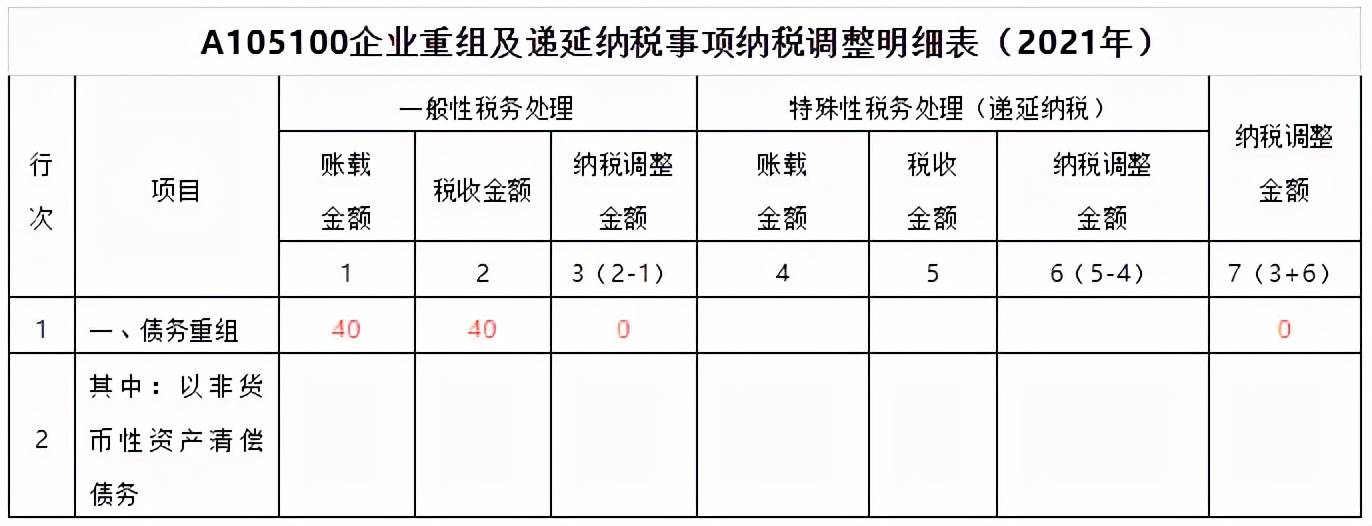

1.甲公司(债务人),确认债务重组收益40元,填报A105100。

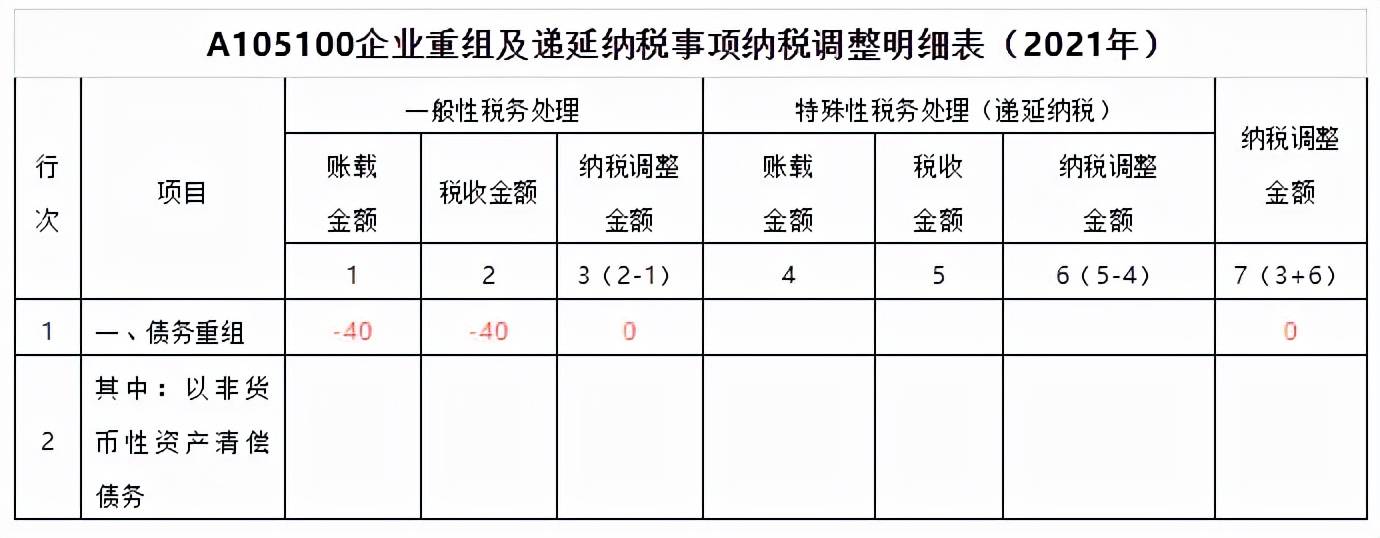

2.乙公司(债权人),确认债务重组损失40元,填报A105100。

(二)特殊性税务处理

假设甲公司2021年度应纳税所得额50元,债务重组收益占当年应纳税所得额比例为40÷50=80%,大于50%,且本次债务重组具有合理商业目的,符合特殊性税务处理的条件。

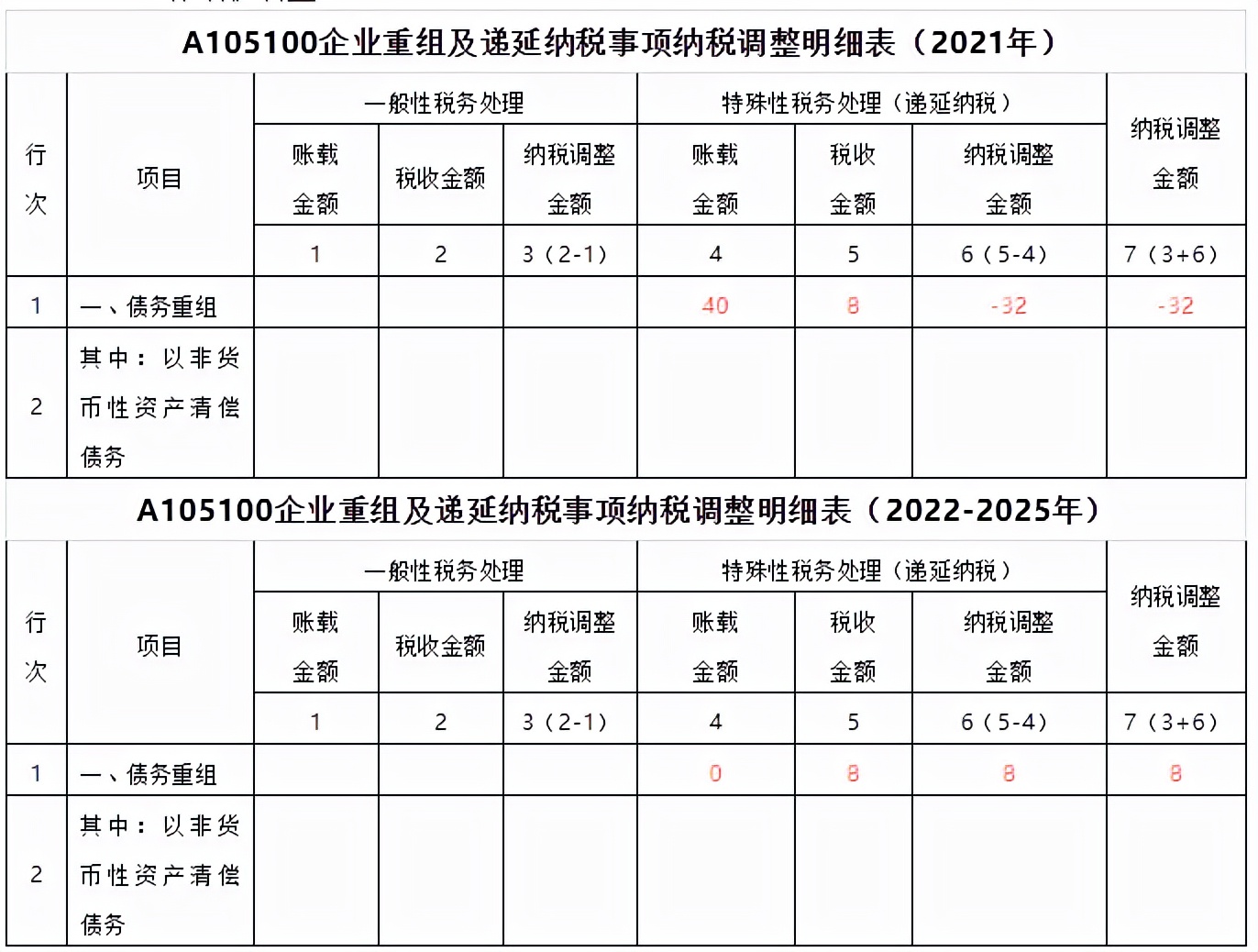

1.甲公司(债务人),分5年确认债务重组收益,2021-2025年度每年确认8元,填A105100进行纳税调整。

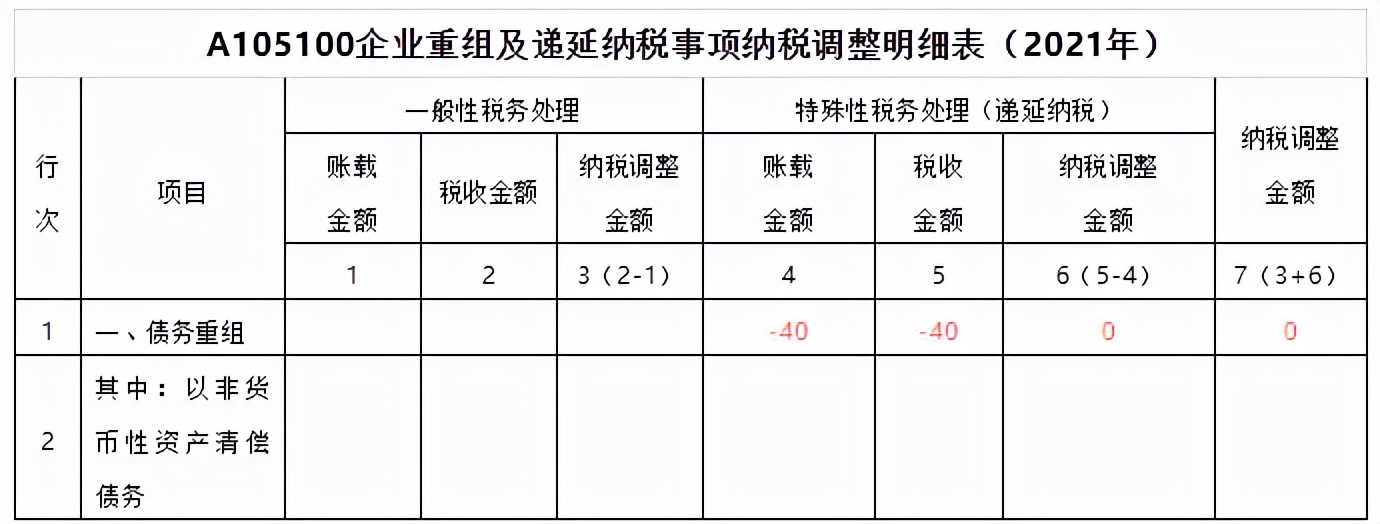

2.乙公司(债权人),一次性确认债务重组损失(注意,不是分5年),填报A105100,在2021年度一次性进行纳税调整。

本案中,甲公司为重组主导方。甲乙双方在年度终了后还需填报《企业重组所得税特殊性税务处理报告表及附表》。甲公司申报后,乙方向其主管税务机关办理纳税申报。申报时还应附送甲方经主管税务机关受理的《企业重组所得税特殊性税务处理报告表及附表》(复印件)。

由于适用特殊性税务处理,甲乙双方还应准备以下资料:

1.当事方的债务重组的总体情况说明,情况说明中应包括债务重组的商业目的;

2.当事各方所签订的债务重组合同或协议;

3.债务重组所产生的应纳税所得额、企业当年应纳税所得额情况说明;

4.税务机关要求提供的其他资料证明。

公司注册

公司注册 免费商标

免费商标 法律咨询

法律咨询

在线下单

在线下单

上门服务

上门服务

服务掌控

服务掌控

多元产品

多元产品

价格优势

价格优势